Sukces firmy jest często mierzony rentownością. Jednak czy kiedykolwiek zastanawiałeś się, co w pierwszej kolejności przyczynia się do tej rentowności?

Jeśli tego nie zrobiłeś - lub zrobiłeś, ale nie doszedłeś do żadnych wniosków - ten artykuł na temat wyników finansowych jest tutaj, aby Ci pomóc!

Czym są wyniki finansowe?

Z definicji wyniki finansowe to pełna ocena ogólnej kondycji finansowej spółki. Innymi słowy, wyniki finansowe mierzą, jak dobrze firma zarządza swoimi aktywami - takimi jak zobowiązania, wydatki i dochody - w celu osiągnięcia maksymalnych przychodów.

Kondycja finansowa a przepływy pieniężne: co to oznacza?

Oto jak wygląda dobra firma w porównaniu do firmy w złej kondycji:

Dobra kondycja finansowa

- Dobra rentowność wynikająca ze ściśle monitorowanych, rentownych operacji.

- Rosnące przychody i rosnąca ilość gotówki na koncie firmy.

- Płynność gwarantowana przez rezerwę gotówkową na co najmniej dwa miesiące działalności.

- Przejrzyste wydatki i dochody oparte na budżetach dla każdego zespołu/działu.

Zła kondycja finansowa

- Pogarszająca się rentowność pomimo rosnącej liczby projektów.

- Rosnące przychody i minimalna lub malejąca ilość gotówki na koncie firmy.

- Problemy z płynnością i ograniczone rezerwy gotówkowe.

- Wydatków i dochodów z nieznanych źródeł nie można przypisać do konkretnych operacji.

Wyniki finansowe mogą być wykorzystywane zarówno do celów wewnętrznych, jak i zewnętrznych. Dla osób zaangażowanych w działalność firmy pomiar ten określa dobrobyt firmy. Dostarcza jednak również inwestorom i osobom spoza firmy cennych informacji na temat potencjału inwestycyjnego firmy.

Dlaczego wyniki finansowe są ważne?

Pomiar wyników finansowych zapewnia wszystkim stronom zaangażowanym w działalność firmy cenny wgląd w jej przeszłość, teraźniejszość i przyszłość.

Z jednej strony, wyniki finansowe pokazują sytuację firmy w przeszłości, zapewniają menedżerom kluczowe punkty odniesienia dla ich działalności lub jej poszczególnych części, a także, co nie mniej ważne, mogą być wykorzystywane do oceny ich pracy lub jakości ich działalności. Może stanowić podstawę do planowania bieżących przedsięwzięć i projektów.

Z drugiej strony, wyniki finansowe mogą również zapewnić kierownictwu wgląd w przyszłość. Może pomóc im określić ogólne trendy w biznesie, przeanalizować poszczególne rodzaje operacji i odkryć sezonowe tendencje, które mają wpływ na firmę. W rezultacie może pomóc menedżerom sprawdzić, czy rentowność firmy, a także inne wskaźniki, są na dobrej drodze do wzrostu.

Kondycja finansowa a rentowność: Podejście podstawowe

Jeśli reprezentujesz firmę świadczącą profesjonalne usługi, prawdopodobnie uważasz przychód netto za podstawę pomiaru wyników finansowych. Nie mylisz się - rentowność stanowi ogromną część wyników finansowych, o ile jest właściwie rozumiana i obliczana.

Zobaczmy, jak ekspert podszedł do tego tematu.

Czym jest rentowność w profesjonalnej firmie usługowej?

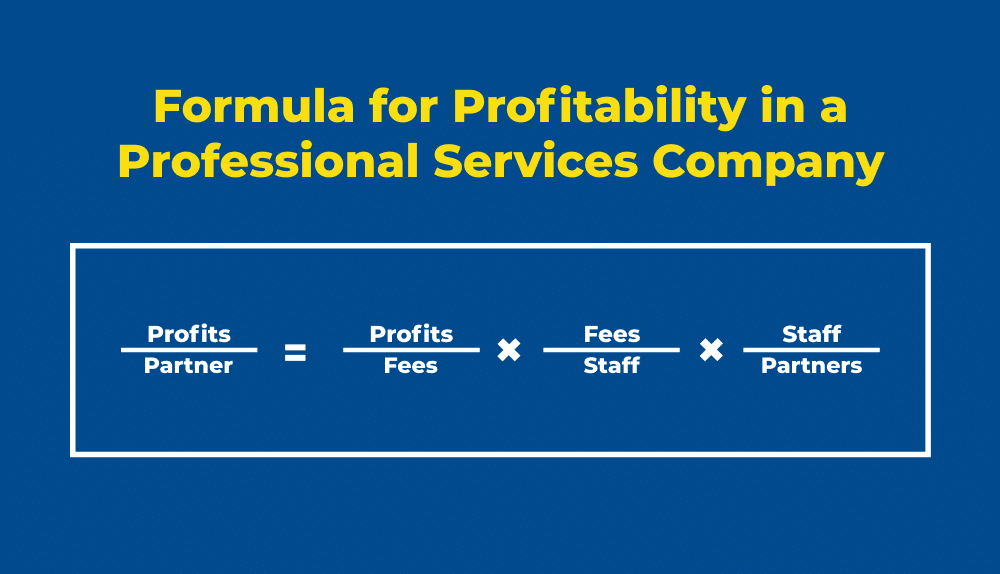

Według Davida Maistera w jego książce "Managing the Professional Services Firm", ostateczną miarą rentowności jest zysk na partnera. Choć definicja ta może wydawać się prosta, nie jest ona tak jednowymiarowa, jak się wydaje. W rzeczywistości zawiera ona trzy inne główne czynniki, które musimy wziąć pod uwagę. Są to marża, produktywność i dźwignia finansowa.

W rezultacie wzór na rentowność w firmie świadczącej usługi profesjonalne jest następujący:

Aby poprawić wskaźnik zysku na partnera, należy poprawić wszystkie czynniki. Jednak wielu firmom się to nie udaje. Zobaczmy, jak można to zmienić.

Marże zysku w wynikach finansowych

Marża zysku netto jest zazwyczaj tym, na czym firmy koncentrują się najbardziej - niesłusznie. Na przykład, dobrze zarządzana firma z niskimi marżami często zarabia więcej pieniędzy niż jej odpowiedniki z wysokimi marżami, ale mnóstwem pieniędzy uciekających w błoto. Czy to sprawia, że marża zysku netto jest wiarygodnym wskaźnikiem? Oczywiście, że nie.

Marża zysku netto jest głównie wskaźnikiem produktywności i dźwigni finansowej i rzadko pokazuje kondycję firmy jako całości. Marża poprawia się, gdy rośnie przychód na osobę (i na przepracowaną godzinę), a to samo dzieje się, gdy spada stosunek pracowników do partnerów.

Dlaczego więc marże są w ogóle istotne i dlaczego każdy rachunek zysków i strat, rachunek przepływów pieniężnych i bilans tak bardzo się na nich koncentrują?

Marże zysku obejmują również koszty ogólne (koszty biur, sprzętu, oprogramowania itp.) oraz, niestety, marnotrawstwo. Oczywiście tego ostatniego należy unikać za wszelką cenę, szczególnie poprzez ograniczenie nadmiaru przestrzeni i sprzętu - i jest to jeden z najlepszych sposobów na poprawę marży zysku i wyników finansowych jako całości.

Należy jednak pamiętać, że cięcie kosztów wpływa jedynie na rachunki przepływów pieniężnych w krótkim okresie; nie jest w stanie poprawić kondycji firmy w dłuższej perspektywie. Niemniej jednak, jeśli szukasz szybkiej gotówki, może to być właściwe działanie.

Wydajność w wynikach finansowych

Produktywność w firmach świadczących usługi profesjonalne jest zwykle definiowana jako stosunek opłat do liczby pracowników - lub, alternatywnie, wartość pomnożona przez wykorzystanie. Mimo to rzadko pojawia się w rachunkach zysków i strat lub ogólnie w sprawozdaniach finansowych firmy.

Jeśli jednak jesteś już nieco zaznajomiony z tematem, możesz zapytać, czy jest to to samo, co utylizacja. Odpowiedź na to pytanie brzmi: nie - wykorzystanie (czasami określane również jako obciążalność) jest kwestią krótkoterminową, która nie wpływa na wyniki finansowe jako całość.

Choć nie da się poprawić samej rozliczalności (chyba że przekonasz swoich pracowników do pracy 24/7), może ona stanowić podstawę dla innych korzystnych zmian. Gdy wartość każdej godziny pracy rośnie, rośnie również produktywność. Oczywiście nie stanie się to samo z siebie; procesy takie jak specjalizacja, budowanie umiejętności, innowacje i wprowadzanie usług o wartości dodanej są również czynnikami.

Dźwignia finansowa w wynikach finansowych

Wreszcie, na przychody i wyniki finansowe wpływa dźwignia finansowa - stosunek liczby partnerów do liczby pracowników.

Jednak choć definicja ta może brzmieć prosto, szczegóły nie są tak przejrzyste. Dzieje się tak, ponieważ nie ma jednego znaczenia dźwigni finansowej dla każdej firmy - zależy to po prostu od rodzaju usług i branży. Na przykład:

- Wysoce wyspecjalizowane firmy (tj. najnowocześniejsze firmy o wysokim ryzyku) muszą mieć wysoki stosunek partnerów do młodszych pracowników.

- Bardziej ogólne firmy, które koncentrują się na bardziej powtarzalnych działaniach, muszą mieć niski stosunek partnerów do pracowników niższego szczebla.

Jak więc poprawić dźwignię finansową firmy? Kluczem jest znalezienie odpowiedniej kombinacji poziomów umiejętności, aby zapewnić zarówno jakość, jak i ilość wszystkich operacji w firmie. Może to poprawić marże zysku i rentowność jako całość, zarówno w perspektywie krótko-, jak i długoterminowej.

Jak mierzyć wyniki finansowe jako całość

Teraz, gdy teorię mamy już za sobą, możemy przejść do tego, co naprawdę powinno nas zainteresować - metod pomiaru wyników finansowych.

Chociaż istnieje wiele metod pomiaru różnych aspektów różnych miar finansowych, tylko jedna może zapewnić firmie szerszy obraz wszystkich operacji - analiza wyników finansowych.

Czym jest analiza wyników finansowych?

Analiza finansowa jest zasadniczo audytem, który gromadzi informacje finansowe z całej firmy w celu określenia rentowności i ogólnej kondycji finansowej całej firmy. Innymi słowy, analiza wyników finansowych może dostarczyć kadrze kierowniczej odpowiedzi na pytania takie jak:

- Jaka jest sytuacja finansowa firmy w tym momencie?

- Jakie czynniki doprowadziły do obecnej sytuacji finansowej firmy?

- Jakie operacje są najbardziej korzystne, a jakie najbardziej szkodliwe dla finansów firmy?

- Jak zmieniły się wyniki finansowe w danym okresie?

- Co wpływa na rachunek przepływów pieniężnych i dlaczego?

- Co wpłynęło na zmiany w finansach firmy?

Jednocześnie analizuje kluczowe dokumenty finansowe, takie jak bilans, rachunek zysków i strat oraz rachunek przepływów pieniężnych.

Krótko mówiąc, jeśli chcesz poprawić wyniki finansowe swojej firmy, analiza wyników finansowych jest dla Ciebie.

Rodzaje analizy finansowej

Aby analiza wyników finansowych była dokładna, musi koncentrować się na różnych obszarach działalności - dlatego zazwyczaj dzielimy ten proces na kilka typów. Obejmują one analizę:

- Kapitał obrotowy: Aktywa obrotowe spółki (tj. gotówka i rachunki, które mają jeszcze zostać zapłacone przez klientów) pomniejszone o zapasy i zobowiązania krótkoterminowe.

- Struktura finansowa: Zadłużenie, kapitał własny i ogólna płynność finansowa spółki.

- Analiza działalności: Analiza operacji wpływających na przychody i koszty

- Analiza rentowności.

Analiza wszystkich tych obszarów i ich bieżących wskaźników łącznie może zapewnić firmie kompleksowy obraz wszystkich jej operacji i generowanych przez nią kosztów.

Aby jednak analiza wyników finansowych była dokładna, nie można po prostu wykorzystać dowolnych danych do wyciągnięcia wniosków. Takie badania muszą opierać się na dokładnych źródłach zakorzenionych w rzeczywistych projektach i działaniach. Innymi słowy, to właśnie wtedy powinieneś najpierw przyjrzeć się bliżej sprawozdaniom finansowym swojej firmy.

Pomiar wyników finansowych za pomocą wskaźników - jak to zrobić?

Chociaż sprawozdania finansowe są doskonałym sposobem na podsumowanie działalności firmy w pewnym okresie czasu, nadal wymagają pewnych danych wejściowych, których nie można wymyślić na miejscu. Z drugiej strony, firmy z najlepszymi wynikami finansowymi mają tendencję do częstszego monitorowania swoich postępów finansowych.

Chociaż może się wydawać, że te dwa przypadki wymagają różnych podejść, w rzeczywistości wymagają one po prostu odpowiednich pomiarów.

Czym są wskaźniki wyników finansowych?

Wskaźniki wydajności finansowej (często określane jako KPI) to wymierne pomiary stworzone w celu monitorowania kondycji finansów firmy.

Ich główny cel może się różnić w zależności od rodzaju wskaźnika. Zazwyczaj są one wykorzystywane do śledzenia, oceny i określania wydajności firmy jako całości lub jej poszczególnych elementów, takich jak projekty, zespoły, operacje i inne.

Podobnie jak sama wydajność, jej wskaźniki są kluczowe zarówno dla wewnętrznych, jak i zewnętrznych stron zaangażowanych w działalność firmy. Z jednej strony pomagają menedżerom monitorować ich działalność i mieć oko na aktywa, zobowiązania, kluczowe wskaźniki i inne; z drugiej strony dostarczają inwestorom cennych informacji, których używają do podejmowania decyzji.

Ponadto takie wskaźniki są często podawane w bilansach, rachunkach zysków i strat, raportach dotyczących zapasów i innych dokumentach, które mają znaczenie zarówno dla menedżerów, jak i inwestorów w branży.

Nie skupiajmy się jednak zbytnio na teorii - zamiast tego przyjrzyjmy się przykładom wskaźników efektywności finansowej.

Wskaźniki wyników finansowych: Przykłady

Liczne wskaźniki wyników finansowych mogą być stosowane niemal powszechnie, niezależnie od rodzaju danej spółki.

Najpopularniejsze wskaźniki obejmują:

- Zysk brutto: Przychód spółki pomniejszony o koszty produkcji,

- Marża zysku brutto: Wskaźnik mierzący przychody spółki minus jej koszty sprzedaży, obliczany poprzez podzielenie zysku brutto przez przychody i pomnożenie wyniku przez 100.

- Zysk netto: Przychód firmy pomniejszony o wszystkie wydatki biznesowe i podatki.

- Dźwignia finansowa: Aktywa ogółem podzielone przez kapitał własny ogółem.

- Przepływy pieniężne z działalności operacyjnej: Powtarzające się dochody generowane przez powtarzalne lub regularne operacje biznesowe.

- Wskaźnik zadłużenia do kapitału własnego: Całkowite zobowiązania spółki podzielone przez jej kapitał własny.

- Kapitał obrotowy: Aktywa obrotowe minus zobowiązania krótkoterminowe, którymi finansowane są aktywa pieniężne.

- Wskaźnik bieżącej płynności: Aktywa obrotowe podzielone przez zobowiązania krótkoterminowe.

- Rotacja zapasów: Liczba przypadków, w których firma sprzedaje swoje średnie zapasy w roku podatkowym, obliczona poprzez podzielenie kosztu sprzedaży przez sumę zapasów początkowych i końcowych podzieloną przez 2.

- Zwrot z aktywów: Zysk netto podzielony przez połowę sumy aktywów początkowych i końcowych.

- Zwrot z kapitału własnego: Zysk netto podzielony przez kapitał własny.

Wszystkie te wskaźniki często pojawiają się w bilansach, rachunkach zysków i strat lub w raportach podsumowujących całkowite aktywa, kapitał obrotowy, zapasy, status zarządzania i inne.

Korzyści z pomiaru wyników finansowych

Po przeczytaniu wszystkich tych informacji możesz czuć się przytłoczony różnorodnością czynników, które Twoja firma musi mierzyć, aby monitorować swoje wyniki finansowe. Dlaczego więc w ogóle warto podejmować ten wysiłek?

- Brak znikającej gotówki. Czy kiedykolwiek zastanawiałeś się, co stało się z pieniędzmi, które kiedyś znajdowały się na koncie Twojej firmy? Dzięki monitorowaniu wyników finansowych możesz dokładnie sprawdzić, która magiczna sztuczka spowodowała ich zniknięcie.

- Mądrzejsze wydatki. Monitorowanie wyników finansowych może pomóc w odkryciu nieoczekiwanych wydatków, których można uniknąć w przyszłości. Jest to szczególnie pomocne w monitorowaniu finansów w działach niezwiązanych z projektami, takich jak marketing, HR lub sprzedaż.

- Nie ma niezbadanego terytorium w Twojej firmie. Wprowadzenie pomiaru wyników finansowych w firmie może pomóc w śledzeniu operacji i wydatków wszystkich zespołów i działów. W biznesie nie ma miejsca na nieznane.

- Nowe możliwości w zasięgu ręki. Czasami Twoje wyniki finansowe mogą zaskoczyć Cię dobrymi wiadomościami - możesz mieć dodatkowe pieniądze przypisane do zespołów i działów, które po prostu ich nie wydają. Wykorzystaj je na warsztaty, inwestycje lub zatrudnienie nowych pracowników i pomóż swojej firmie rozwijać się jeszcze bardziej.

- Realistyczne koszty. Wiemy, że dodanie kosztów ogólnych do budżetu może powodować pewne zamieszanie. Dzięki pomiarowi wyników finansowych można dokładnie zobaczyć, jak inne wydatki zwiększają wydatki w zespołach, które faktycznie generują przychody.